CONTRATO DE CRÉDITO REVOLVENTE (EL "CONTRATO") QUE CELEBRAN POR UNA PARTE NIUBBE, S.A. DE C.V., SOFOM E.N.R. (EN LO SUCESIVO, "EL ACREDITANTE"), Y POR OTRA PARTE Y POR SU PROPIO DERECHO LA PERSONA CUYO NOMBRE APARECE EN LA CARÁTULA DE ESTE CONTRATO, A QUIEN EN LO SUCESIVO SE DENOMINARA "EL ACREDITADO", Y EN CONJUNTO CON "EL ACREDITANTE", LAS "PARTES", AL TENOR DE LAS SIGUIENTES DECLARACIONES Y CLÁUSULAS:

DECLARACIONES:

- Declara EL ACREDITANTE, por medio de su representante legal, que:

- Es una sociedad anónima de capital variable, sociedad financiera de objeto múltiple, entidad no regulada, de nacionalidad mexicana, constituida conforme a las leyes de los Estados Unidos Mexicanos.

- Que su Registro Federal de Contribuyentes es NIU220803UL2.

- Su representante cuenta con las facultades legales vigentes para obligar a EL ACREDITANTE en los términos del presente Contrato.

- En términos de lo dispuesto por los artículos 87-K y 87-J de la Ley General de Organizaciones y Actividades Auxiliares del Crédito, para su constitución y operación con carácter de sociedad financiera de objeto múltiple, entidad no regulada, no requiere autorización de la Secretaría de Hacienda y Crédito público y está sujeta a la supervisión de la Comisión Nacional Bancaria y de Valores únicamente para efectos de lo dispuesto por el artículo 56 de la Ley General de Organizaciones y Actividades Auxiliares del Crédito.

- Dentro de su objeto social comprende como actividad principal la realización habitual y profesional de operaciones de crédito, arrendamiento financiero y factoraje financiero.

- Para los efectos del presente Contrato señala como domicilio el ubicado en Buffon 46 Piso 9, Col. Anzures, Delegación Miguel Hidalgo, Ciudad de México, C.P. 11590.

- Que su página de internet institucional es https://www.tiendapago.com/ y que la página de internet del producto financiero cuya contratación se formaliza mediante el presente Contrato es https://www.tiendapago.com/

- Que garantiza a través de medidas de seguridad administrativas, técnicas y físicas que todo lo relativo a datos personales estarán protegidos en todo momento bajo los estándares de seguridad aplicables, garantizando a su vez la confidencialidad y privacidad de los mismos, todo aunado a las políticas y procedimientos que EL ACREDITANTE tenga implementados al respecto, apegándose en todo momento a lo establecido por la Ley Federal de Protección de Datos Personales en Posesión de Particulares, su Reglamento y el Aviso de Privacidad Integral para Clientes que previo a la firma del presente contrato, estuvo a disposición de EL ACREDITADO. De igual forma EL ACREDITANTE no venderá, alquilará o enajenará de forma alguna sus datos personales ni los compartirá, transmitirá o transferirá de forma alguna, para fines de comercialización de bienes y servicios sin que medie el consentimiento de EL ACREDITADO. EL ACREDITANTE podrá retener sus datos personales por los términos que las leyes prevean y a petición de la autoridad cuando medie orden judicial o trámite legal que lo involucre. EL ACREDITANTE solamente recaba y utiliza sus datos personales para el cumplimiento de las siguientes finalidades: (i) confirmar identidad de EL ACREDITADO; (ii) determinar su elegibilidad para cierto tipo de productos y servicios; (iii) cumplir las obligaciones derivadas del producto o servicio contratado; (iv) verificar la información proporcionada; (v) verificar el historial y comportamiento crediticio de EL ACREDITADO; (vi) elaborar un perfil crediticio en base a las operaciones realizadas con EL ACREDITANTE; (vii) realizar gestiones de recuperación de cartera vencida; y (viii) rendir informes a las autoridades competentes.

- Con fecha [18 de septiembre de 2025] hemos creado un Fideicomiso para su mayor seguridad y certeza jurídica, Tienda Pago y Niubbe como fideicomitentes, fideicomisarios en segundo lugar, administradores y depositarios; Banco Covalto, S.A., Institución de Banca Múltiple, División Fiduciaria, como fiduciario y Banco Covalto, S.A., Institución de Banca Múltiple, como fideicomisario en primer lugar, bajo el Contrato de Fideicomiso Irrevocable de Administración y Fuente de Pago Número F/1414.

Derivado de lo anterior, y conforme a lo establecido en el artículo 390 del Código de Comercio y los artículos 2030 y 2033 del Código Civil Federal, por medio de la presente se le hace de su conocimiento y se instruye irrevocablemente que, a partir de la fecha de firma del presente contrato, y hasta que se le notifique por escrito lo contrario, se deberá observar lo conducente en el Fideicomiso descrito en el párrafo anterior, realizando sus pagos como normalmente lo ha venido haciendo respecto de todas las cantidades que deriven del monto adeudado a la fecha. - Explicó e hizo saber al ACREDITADO que, el texto íntegro de las disposiciones legales citadas en el presente Contrato puede ser consultado en la página de internet www.condusef.gob.mx, dentro del apartado denominado "Registro de Contratos de Adhesión (RECA)", http://e-portalif.condusef.gob.mx/reca/ bajo el número de contrato citado en la parte superior derecha de este documento, así como en el Anexo I, denominado "Disposiciones Legales", el cual es integrante del presente Contrato.

- Declara EL ACREDITADO que:

- i) En el caso de personas físicas: Es una persona física de nacionalidad mexicana, mayor de edad, con plena capacidad para obligarse y contratar a la fecha de celebración del presente Contrato, quien en este acto se identifica con credencial para votar del Instituto Nacional Electoral o pasaporte con número de folio señalado en la Carátula del presente documento; ii) En el caso de personas morales: Es una persona moral debidamente constituida conforme a las leyes mexicanas, que su representante legal cuenta con la capacidad suficiente y manifiesta expresamente su consentimiento para celebrar el presente contrato.

- En este acto por su propio y personal derecho acepta la celebración del presente Contrato y reconoce y acepta en su totalidad los términos y condiciones del mismo y que declara actuar por cuenta propia no por cuenta de terceros.

- Señala como domicilio para los efectos correspondientes, el ubicado en la Carátula del presente Contrato.

- Que se encuentra al corriente en el pago de todos los impuestos y demás contribuciones que le sean aplicables y que no ha sido sentenciado o condenado por delitos contra la propiedad.

- Reconoce que ha leído y se da por enterado de lo dispuesto en los términos y condiciones, que ha comprendido el contenido y manifiesta estar de acuerdo en lo estipulado en el presente Contrato y en los demás documentos a suscribir, los cargos o gastos que se generen derivado del mismo, así como el CAT y que se define como el “Costo Anual Total de financiamiento expresado en términos porcentuales anuales que incorpora la totalidad de los costos y gastos inherentes a los Créditos” mismo que se indica en la Carátula del presente Contrato.

- Que los recursos con los cuales ha de pagar el Crédito, así como las obligaciones contraídas, han sido obtenidos o generados a través de una fuente de origen lícito y con recursos propios. El destino del Crédito será dedicado tan solo a fines permitidos por la ley y que no se encuentran dentro de los supuestos establecidos por los artículos 139 Quáter y 400 Bis del Código Penal Federal.

- Que EL ACREDITANTE le ha brindado la siguiente información: (i) monto y fecha límite para realizar los pagos, así como la forma para liquidarlos; (ii) el derecho que tiene EL ACREDITADO para realizar pagos anticipados, adelantados o liquidar el crédito anticipadamente, y las condiciones para ello; y (iii) monto total a pagar por el Crédito, número y monto de pagos, intereses e impuestos, para lo cual le fueron proporcionados los referidos conceptos debidamente desglosados y que son los mismos que se indican en el presente Contrato.

- Que está de acuerdo en manifestar expresamente su Consentimiento por Medios Electrónicos cumpliendo con las Disposiciones del Código de Comercio, así como con la 7ª, la 13ª y el Anexo 2 de las Disposiciones SOFOM, respecto de las operaciones relativas al otorgamiento de créditos de manera no presencial la celebración del presente Contrato.

- Actúa a nombre y por cuenta propia, manifestando que los beneficios que recibirá del Crédito son para el ACREDITADO y no para una tercera persona; es decir, no existe o existirá un beneficiario final, Propietario Real, Proveedor de Recursos (cuyos términos se encuentran definidos en las Disposiciones SOFOM) que no sea el ACREDITADO.

- Toda la información y documentación que proporcionó al ACREDITANTE, con base en la cual, se realizó el análisis y aprobación de la celebración del presente Contrato, es correcta, verdadera y refleja de forma precisa y completa su situación actual.

- Manifiesta expresamente estar de acuerdo en compartir a EL ACREDITANTE la ubicación geográfica del dispositivo utilizado para celebrar contratos o realizar Operaciones no presenciales, cada vez que el ACREDITADO utilice por cualquier medio electrónico los servicios y/o productos ofrecidos por EL ACREDITANTE.

- Declaran las PARTES que reconocen y aceptan que en el presente Contrato no existe error, mala fe o cualquier otro vicio y por otra parte reconocen que ambos cuentan con capacidad y personalidad jurídica con la que suscriben el presente Contrato, además de que entienden íntegramente el mismo y se someten las cláusulas siguientes:

CLÁUSULAS

CAPÍTULO I

DEFINICIONES

PRIMERA. DEFINICIONES. Para efectos del presente Contrato, los siguientes términos tendrán las definiciones que se les atribuyen a continuación:

"ACREDITADO" tiene el significado que se le atribuye en el proemio del presente Contrato.

"ACREDITANTE" tiene el significado que se le atribuye en el proemio del presente Contrato.

"APP" significa la aplicación móvil denominada "Tienda Pago para comercios" propiedad de una filial del ACREDITANTE.

"CARÁTULA" significa el documento que es parte integrante del Contrato, en el que se consigan las condiciones generales aplicables al Crédito.

"CAT" significa "Costo Anual Total" de financiamiento expresado en términos porcentuales anuales que incorpora la totalidad de los costos y gastos inherentes a los Créditos, mismo que se indica en la Carátula del presente Contrato.

"CLAVE DE ACCESO" significa la clave numérica y/o alfanumérica creada por EL ACREDITADO y que este utiliza para ingresar a la APP y que sirve como Medio de Autenticación.

"COMPROBANTES DE OPERACIÓN" significa el documento que acredite la realización de operaciones financieras.

"CONDUSEF" significa la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros.

"CONTRATO" tiene el significado que se le atribuye en el proemio del presente Contrato.

"CONSENTIMIENTO POR MEDIOS ELECTRÓNICOS" significa la manifestación de voluntad del ACREEDITADO, expresada por medios electrónicos, ópticos, Medios de Autenticación, o de cualquier otra tecnología.

"CRÉDITO" tiene el significado que se le atribuye en la cláusula Segunda del presente Contrato.

"DISPOSICIONES SOFOM" significan las Disposiciones de carácter general a que se refieren los artículos 115 de la Ley de Instituciones de Crédito en relación con el 87-D de la Ley General de Organizaciones y Actividades Auxiliares del Crédito y 95-Bis de este último ordenamiento, aplicables a las sociedades financieras de objeto múltiple.

"FIRMA ELECTRÓNICA" significan los datos en forma electrónica consignados en un Mensaje de Datos, o adjuntados o asociados a éste, que identifican al Acreditado como firmante en relación con el Mensaje de Datos.

"IVA" significa el Impuesto al Valor Agregado.

"MEDIOS ELECTRÓNICOS" significa los equipos, sistemas automatizados de procesamiento de datos y de redes de comunicación, desarrollos tecnológicos y de telecomunicación, mediante los cuales el ACREDITANTE tendrá interacción con EL ACREDITADO, para la realización de operaciones relacionadas con el Crédito ofrecido por el ACREDITANTE, tales como direcciones de correo electrónico, aplicaciones de mensajería instantánea para teléfonos inteligentes, SMS (servicios de mensajes cortos), la APP, aplicaciones incluyendo vía telefónica, o cualquier otro que acuerden las Partes.

"MENSAJE DE DATOS" significa la información generada, enviada, recibida archivada o comunicada entre las Partes a través de Medios Electrónicos. Los Mensajes de Datos generados por el ACREDITADO, constituyen instrucciones electrónicas que gira a EL ACREDITANTE para realizar operaciones de crédito y aquellas asociadas al Crédito. En todo momento, dicha información se encontrará protegida por mecanismos y métodos criptográficos.

“MEDIOS DE AUTENTICACIÓN” significa medios a través del cual EL ACREDITADO manifiesta el Consentimiento por Medios Electrónicos, incluyendo, Clave de Acceso, y Firma Electrónica.

“PARTES” tiene el significado que se le atribuye en el proemio del presente Contrato.

“PROVEEDOR AFILIADO” significa el proveedor adherido al sistema de pagos de Tienda Pago.

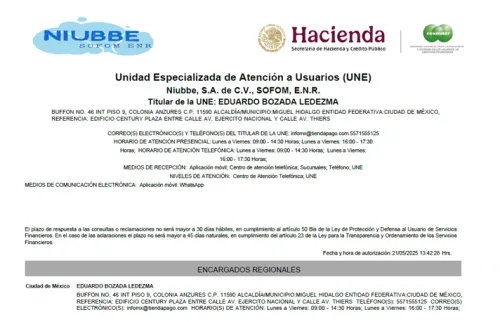

“UNIDAD ESPECIALIZADA” significa la unidad especializada de atención a usuarios de EL ACREDITANTE, cuyo principal objeto es: (i) atender cualquier queja o reclamación DEL ACREDITADO relacionada con el Crédito; y, (ii) atender consultas relacionadas con saldos, transacciones y/o movimientos del Crédito. Para ponerse en contacto con la Unidad Especializada, el Acreditado puede comunicarse al número telefónico 5571555125; o, acudir al domicilio ubicado en la Calle Buffon 46 Piso 9, Col. Anzures, Delegación Miguel Hidalgo, Ciudad de México, C.P. 11590., en un horario de atención de lunes a viernes de 09:00 a 17:00 horas; o bien, en cualquier momento al correo electrónico: infomx@tiendapago.com

“USUARIOS FINALES” significa el beneficiario final de una recarga de tiempo aire electrónico en modalidad de prepago.

CAPITULO II

DEL OBJETO DEL CONTRATO Y PLAZO

SEGUNDA. OBJETO DEL CONTRATO. Por virtud del presente Contrato, EL ACREDITANTE otorga en favor de EL ACREDITADO un crédito revolvente (en lo sucesivo el “Crédito”) en Moneda del curso legal de los Estados Unidos Mexicanos, por la cantidad señalada en la Carátula del presente Contrato, en el entendido de que en el monto del importe del mismo, no se encuentran comprendidos los intereses, gastos y comisiones que se causen con motivo de la celebración del presente Contrato, los cuales son a cargo de EL ACREDITADO.

EL ACREDITADO se obliga a restituir a EL ACREDITANTE el importe del Crédito, más los impuestos, intereses y/o comisiones que se estipulan en el presente Contrato, hasta la liquidación total del Crédito.

El Crédito quedará sujeto a los términos y condiciones del presente Contrato de manera general y específicamente a la Carátula del mismo. También formarán parte del Contrato, el anexo de disposiciones legales y el aviso de privacidad.

El Crédito se otorga de conformidad con la dispuesto en la Ley General de Títulos y Operaciones de Crédito en forma de apertura de Crédito en Cuenta Corriente, por lo que conforme el ACREDITADO vaya haciendo reembolsos totales o parciales del Crédito, el ACREDITADO podrá volver a hacer uso del saldo que resulte a su favor, siempre y cuando no exceda del monto total del Crédito.

TERCERA. VIGENCIA. El Contrato tendrá un plazo indefinido. No obstante, lo anterior, las Partes están de acuerdo en que el presente Contrato estará vigente mientras existan adeudos pendientes de cubrir por parte de EL ACREDITADO, en cuyo caso, la terminación del Contrato se verificará al día hábil siguiente de haber realizado el pago correspondiente a satisfacción de EL ACREDITANTE.

EL ACREDITADO se obliga a efectuar el pago del Crédito y demás accesorios en las fechas, plazos, términos y condiciones establecidos en la Carátula.

CAPITULO III

DEL PAGO

CUARTA. MONTO TOTAL A PAGAR. Las Partes convienen en que el monto total a pagar por el Crédito se desglosará en la Carátula del presente Contrato con el número (5).

QUINTA. LUGAR Y FORMA DE PAGO. EL ACREDITADO se obliga a realizar el pago del Crédito objeto del presente Contrato, más sus intereses y cualesquiera comisiones, sin necesidad de previo cobro, mediante la realización de los pagos periódicos correspondientes, mismos que deberá realizar: (i) con la periodicidad, (ii) en las cantidades contenidas en la columna “Monto Total a Pagar” y (iii) a más tardar en los días señalados en la columna “Fecha Límite de Pago”.

- Tanto el pago del capital como de los intereses y/o comisiones que se estipulan, los efectuará el ACREDITADO mediante depósito o transferencia electrónica de fondos, sin necesidad de recordatorio alguno, a la cuenta bancaria que previamente le dé a conocer la ACREDITANTE.

- En caso de que el día de pago de alguno de las amortizaciones coincida con un día inhábil, el pago podrá realizarse el día hábil siguiente a la fecha de dicho pago, sin que proceda el cobro por intereses moratorios. Para efectos del presente Contrato, por días y horas hábiles se entenderán los días dispuestos por la Comisión Nacional Bancaria y de Valores para cerrar operaciones en términos del artículo 70 de la Ley General de Organizaciones y Actividades Auxiliares del Crédito.

SEXTA. APLICACIÓN DE LOS PAGOS. La aplicación de los pagos que realice EL ACREDITADO serán aplicados en el siguiente orden: (i) intereses ordinarios vencidos o no pagados, (ii) capital y (iii) moras.

CAPITULO IV

DESTINO DEL CRÉDITO

SEPTIMA. DESTINO DEL CRÉDITO PRODUCTO. EL ACREDITADO reconoce y acepta que el Crédito se destinará única y exclusivamente para lo siguiente:

- La adquisición de recargas prepago de teléfonos móviles de las diversas compañías telefónicas que operan en el mercado mexicano. EL ACREDITANTE no es responsable del margen de ganancias que EL ACREDITADO genere por la venta de recargas de tiempo aire electrónico para los teléfonos móviles en modalidad de prepago a sus USUARIOS FINALES ya que éstas corresponderán al importe que efectivamente adquiera de las mismas a través de la APP, así como de las condiciones y tarifas determinadas por las compañías telefónicas, mismas que podrán ser modificadas por éstas sin previo aviso, en cuyo caso EL ACREDITANTE deberá informar a EL ACREDITADO de las nuevas condiciones en que sean establecidas.

- La adquisición de Inventario de productos de los Proveedores Afiliados; y/o

- La adquisición de préstamo personal y/o a gastos personales.

CAPITULO V

INTERESES Y COMISIONES

OCTAVA. INTERESES ORDINARIOS Y METODOLOGÍA PARA SU CÁLCULO. El presente Crédito causará intereses ordinarios sobre saldos insolutos del monto del Crédito a la tasa de interés fija anual indicada en el número (3) de la Carátula del Contrato de manera diaria, hasta la total liquidación del Crédito, los cuales serán cubiertos hasta la finalización del plazo; es decir, de manera semanal, conjuntamente con el Crédito, en las fechas pactadas para el pago del mismo. Las Partes convienen que los intereses ordinarios se causarán sobre el saldo insoluto, a partir de la fecha que efectivamente se disponga del Crédito y hasta la fecha de pago correspondiente.

En ningún caso se podrán cobrar intereses por adelantado, sino únicamente por períodos vencidos.

NOVENA. INTERESES ORDINARIOS. El ACREDITADO se obliga a pagar al ACREDITANTE los siguientes intereses ordinarios:

i. PARA CRÉDITO DESTINADO A ADQUISICIÓN DE INVENTARIO:

| Tasa de Interés Ordinaria | Tipo de tasa de interés ordinario | Fija |

| Tasa de interés semanal | 2.50% | |

| Periodicidad | Semanal | |

| Tasa de interés anual* Base 365 días | 130.36% |

ii. PARA CRÉDITO DESTINADO A PRÉSTAMO PERSONAL:

| Tasa de Interés Ordinaria | Tipo de tasa de interés ordinario | Fija |

| Tasa de interés semanal | 2.80% | |

| Periodicidad | Semanal | |

| Tasa de interés anual* Base 365 días | 146.00% |

iii. PARA CRÉDITO DESTINADO A RECARGAS:

| Tasa de Interés Ordinaria | Tipo de tasa de interés ordinario | Fija |

| Tasa de interés semanal | 1.50% | |

| Periodicidad | Semanal | |

| Tasa de interés anual* Base 365 días | 78.21% |

DÉCIMA. INTERESES MORATORIOS. En caso de que El ACREDITADO haya dispuesto del Crédito y no cubra oportunamente a EL ACREDITANTE las cantidades acordadas derivadas del Crédito, se obliga a pagar al ACREDITANTE los siguientes intereses moratorios:

i. PARA CRÉDITO DESTINADO A ADQUISICIÓN DE INVENTARIO:

| Tasa de Interés Moratoria | Tipo de tasa de interés ordinario | Fija |

| Tasa de interés moratorio semanal | 5.00% | |

| Periodicidad | Semanal | |

| Tasa de interés moratorio anual* Base 365 días | 261% | |

| Período de gracia | 2 días hábiles |

ii. PARA CRÉDITO DESTINADO A PRÉSTAMO PERSONAL:

| Tasa de Interés Moratoria | Tipo de tasa de interés ordinario | Fija |

| Tasa de interés moratorio semanal | 5.60% | |

| Periodicidad | Semanal | |

| Tasa de interés moratorio anual* Base 365 días | 292% | |

| Período de gracia | 2 días hábiles |

iii. PARA CRÉDITO DESTINADO A RECARGAS:

| Tasa de Interés Moratoria | Tipo de tasa de interés ordinario | Fija |

| Tasa de interés moratorio semanal | 3.00% | |

| Periodicidad | Semanal | |

| Tasa de interés moratorio anual* Base 365 días | 156% | |

| Período de gracia | 2 días hábiles |

Para efectos del cálculo de los intereses moratorios, (i) se multiplicará por el número de semanas transcurridos entre la fecha en que debió de haberse pagado la cantidad vencida, hasta la semana en que se realice efectivamente el pago; y (ii) el importe así obtenido se sumará, a su vez, por el saldo vencido del crédito, según corresponda, y se le sumará adicionando el IVA correspondiente.

En caso de que, conforme a la Ley del Impuesto al Valor Agregado, EL ACREDITADO deba pagar tal impuesto sobre los intereses pactados en esta cláusula, EL ACREDITADO se obliga a pagar a EL ACREDITANTE, el impuesto citado en conjunto con los referidos intereses.

EL ACREDITANTE hace del conocimiento a EL ACREDITADO que el Costo Anual Total (CAT) de financiamiento expresado en términos porcentuales anuales que incorpora la totalidad de los costos y gastos inherentes a los créditos es el señalado en la Carátula del presente documento como número (2). La metodología que se utiliza para el cálculo del CAT se encuentra disponible en la siguiente liga: https://www.banxico.org.mx/sistema-financiero/d/%7B5BD610E5-EE24-04AA-A21E-53B2176C2228%7D.pdf

CAPITULO VI

MEDIO DE DISPOSICIÓN

DÉCIMA PRIMERA. MEDIO DE DISPOSICIÓN. EL ACREDITADO reconoce y acepta que el Crédito se destinará única y exclusivamente para los destinos establecidos en la Cláusula Séptima del presente Contrato, por lo anterior, los únicos medios de disposición del Crédito serán los siguientes:

- Transferencia del Crédito a la cuenta bancaria del ACREDITADO;

- Transferencia del Crédito a la cuenta bancaria del PROVEEDOR AFILIADO, en el entendido que el Crédito habrá sido dispuesto en el momento que se realice la referida transferencia. Por medio del presente contrato, EL ACREDITADO instruye a EL ACREDITANTE a depositar el monto dispuesto del Crédito en la cuenta del PROVEEDOR AFILIADO adherido al sistema de pagos de Tienda Pago.

- Pago realizado a la compañía telefónica correspondiente.

EL ACREDITADO acepta que la responsabilidad de EL ACREDITANTE cesa hasta el momento de hacer la transferencia del Crédito al PROVEEDOR AFILIADO, a la cuenta bancaria del ACREDITADO o a la compañía telefónica correspondiente. Por lo que, de manera enunciativa mas no limitativa, cualquier alteración en los productos adquiridos, así como garantías no aplicadas a los mismos, productos no entregados, y demás situaciones relacionadas específicamente a los productos adquiridos será responsabilidad exclusiva del ACREDITANTE. Por lo anterior, EL ACREDITADO libera al EL ACREDITANTE de cualquier responsabilidad derivada del incumplimiento o percance por parte del Proveedor Afiliado o de la compañía telefónica correspondiente.

Como condición para disponer del Crédito o para obtener un aumento en la línea de crédito, EL ACREDITANTE deberá de haber recibido (i) evidencia de la consulta a una Sociedad de Información Crediticia respecto del historial crediticio de EL ACREDITADO cuyo resultado sea satisfactorio para EL ACREDITANTE. Para efectos de lo anterior, EL ACREDITADO expresamente autoriza a EL ACREDITANTE para que, durante la vigencia de este Contrato, realice consultas a las Sociedades de Información Crediticia, respecto al historial crediticio de EL ACREDITADO, a efecto de que EL ACREDITANTE se encuentre en posibilidad de verificar que EL ACREDITADO no cuente con antecedentes negativos en su historial crediticio, y (ii) toda la información que sea necesaria para la integración del expediente de identificación de EL ACREDITADO en términos de lo establecido en las Disposiciones SOFOM.

CAPITULO VII

DEL ESTADO DE CUENTA, ACLARACIONES Y COMPROBANTE DE OPERACIÓN

DÉCIMA SEGUNDA. ESTADOS DE CUENTA Y CONSULTA DE SALDO.

Las Partes acuerdan que EL ACREDITANTE emitirá (i) Comprobantes de Operación que cumplan con lo previsto en las Disposiciones Transparencia, y (ii) estados de cuenta de manera semestral y serán gratuitos, dentro de los [10 (diez)] días hábiles siguientes a la fecha de corte que corresponda, los cuales estarán a disposición de EL ACREDITADO a través de la APP o serán enviados por los Medios Electrónicos que EL ACREDITANTE ponga a su disposición. En dicho estado de cuenta EL ACREDITADO podrá conocer en los periodos pactados, de manera clara y que no induzca a error, las operaciones realizadas, así como las comisiones cobradas.

Lo anterior, sin perjuicio de que EL ACREDITADO podrá solicitar en cualquier momento a EL ACREDITANTE su envío a domicilio, como está previsto por el Artículo 13 de la Ley para la Transparencia y Ordenamiento de los Servicios Financieros y el artículo 33 de las Disposiciones de Carácter General en Materia de Transparencia Aplicables a las Sociedades Financieras de Objeto Múltiple, Entidades No Reguladas.

En caso de existir saldos vencidos, EL ACREDITANTE continuará enviando el estado de cuenta en las fechas estipuladas como fecha de corte, y será enviado con la misma periodicidad señalada en los párrafos que anteceden.

Los estados de cuenta dejarán de ser enviados en caso de que el Cliente haya liquidado en su totalidad el Crédito y no realice disposiciones adicionales en el transcurso de un año.

Los estados de cuenta permanecerán disponibles a través de los Medios Electrónicos por un período de doce meses. En caso de requerir consultar estados de cuenta previos, se podrá solicitar el teléfono 5571555125, en días y horas hábiles de la Unidad Especializada, conforme a lo previsto en la cláusula Décima Tercera siguiente.

DÉCIMA TERCERA. CONSULTAS, ACLARACIONES Y RECLAMACIONES. El ACREDITADO podrá realizar en cualquier momento, consultas, aclaraciones y/o reclamaciones relacionadas con la operación del presente Contrato, mediante escrito en el cual precise su nombre completo, asunto o solicitud específica y número de Crédito, así como acompañar copia de su identificación oficial, estado de cuenta y documentación que acredite su personalidad, ante la Unidad Especializada de EL ACREDITANTE, mediante escrito presentado mediante correo electrónico a la dirección infomx@tiendapago.com

EL ACREDITANTE emitirá, al momento de recibir consultas, aclaraciones y/o reclamaciones, un acuse de recibo que se entregará a EL ACREDITADO, proporcionando número de folio, fecha y hora en que se recibió, y se deberá resolver en un plazo no mayor a 30 (treinta) días hábiles tratándose de consultas y reclamaciones, y en un plazo no mayor a 45 (cuarenta y cinco) días naturales tratándose de las aclaraciones mediante el dictamen correspondiente por escrito, el cual estará suscrito por el personal facultado para ello, integrando así el expediente del caso con todas las documentales que conforme a la ley aplicable deban de obrar en el mismo, dicho dictamen será dado a conocer dentro del plazo señalado a EL ACREDITADO.

En caso de aclaraciones y reclamaciones que deriven del Crédito, las Partes reconocen y acuerdan que el procedimiento y los medios para darle seguimiento a las mismas será el siguiente:

- Cuando EL ACREDITADO no esté de acuerdo con alguno de los movimientos que aparezcan en el estado de cuenta respectivo o en los medios electrónicos, ópticos o de cualquier otra tecnología que se hubieren pactado, podrá presentar una solicitud de aclaración dentro del plazo de 90 (noventa días) naturales contados a partir de la fecha de corte o, en su caso, de la realización de la operación o del servicio.

- La solicitud respectiva deberá presentarse en la Unidad Especializada de EL ACREDITANTE, mediante correo electrónico, estando EL ACREDITANTE obligado a acusar recibo de dicha solicitud. Tratándose de cantidades a cargo de EL ACREDITADO dispuestas mediante cualquier mecanismo determinado al efecto por la CONDUSEF en disposiciones de carácter general, EL ACREDITADO tendrá el derecho de no realizar el pago cuya aclaración solicita, así como el de cualquier otra cantidad relacionada con dicho pago, hasta en tanto se resuelva la aclaración conforme al procedimiento a que se refiere este apartado.

- Una vez recibida la solicitud de aclaración, EL ACREDITANTE tendrá un plazo máximo de 45 (cuarenta y cinco) días naturales para entregar a EL ACREDITADO el dictamen correspondiente, anexando copia simple del documento o evidencia considerada para la emisión de dicho dictamen, con base en la información que, conforme a las disposiciones aplicables, deba obrar en su poder, así como un informe detallado en el que se respondan todos los hechos contenidos en la solicitud presentada por EL ACREDITADO.

- En el evento de que, conforme al dictamen que emita la institución, resulte procedente el cobro del monto respectivo, EL ACREDITADO deberá hacer el pago de la cantidad a su cargo, incluyendo los intereses ordinarios conforme a lo pactado;

- Dentro del plazo de 45 (cuarenta y cinco) días naturales contado a partir de la entrega del dictamen a que se refiere la fracción anterior, EL ACREDITANTE estará obligado a poner a disposición de EL ACREDITADO en la Unidad Especializada, el expediente generado con motivo de la solicitud, así como a integrar en éste, bajo su más estricta responsabilidad, toda la documentación e información que, conforme a las disposiciones aplicables, deba obrar en su poder y que se relacione directamente con la solicitud de aclaración que corresponda y sin incluir datos correspondientes a operaciones relacionadas con terceras personas; y

- Hasta en tanto la solicitud de aclaración de que se trate no quede resuelta de conformidad con el procedimiento señalado en este apartado, EL ACREDITANTE no podrá reportar como vencidas las cantidades sujetas a dicha aclaración a las sociedades de información crediticia.

Lo antes dispuesto es sin perjuicio del derecho de EL ACREDITADO de acudir ante la CONDUSEF, mediante su Centro de Atención Telefónica, al teléfono 55 53 400 999 o al 800-999-80-80, o acceder a la página oficial de dicha dependencia, en la dirección de internet http://www.condusef.gob.mx/ o enviar su mensaje a la dirección de correo electrónico asesoria@condusef.gob.mx, o ante la autoridad jurisdiccional correspondiente conforme a las disposiciones legales aplicables, así como de las sanciones que deban imponerse a la institución por incumplimiento a lo establecido en el presente apartado. Sin embargo, el procedimiento previsto en este apartado quedará sin efectos a partir de que EL ACREDITADO presente su demanda ante autoridad jurisdiccional o ante la CONDUSEF.

Para efectos de lo previsto en la presente Cláusula, se hace del conocimiento de EL ACREDITADO la información de contacto de la Unidad Especializada de EL ACREDITANTE:

CAPITULO VIII

DEL VENCIMIENTO Y CANCELACIÓN

DÉCIMA CUARTA. VENCIMIENTO ANTICIPADO. Las Partes convienen en que serán causas de vencimiento anticipado del presente Contrato las siguientes:

- EL ACREDITADO proporcionó o proporciona información falsa o incompleta;

- EL ACREDITADO incumple con cualquiera de sus obligaciones contenidas en el presente Contrato;

- Si EL ACREDITADO dejara de pagar a EL ACREDITANTE cualquier adeudo a su cargo derivado de este Contrato;

- Si se instituye un procedimiento por o en contra de EL ACREDITADO con el fin de que sea declarado en suspensión de pagos o quiebra. El estado de insolvencia será determinado por la Autoridad correspondiente;

- Si el ACREDITADO no informa por escrito al ACREDITANTE de cualquier situación que razonablemente pudiera afectar si situación patrimonial, la recuperación de los créditos y/o la disponibilidad de sus bienes;

- Por la detección de operaciones o posibles operaciones con recursos de procedencia ilícita.

Presentadas cualquiera de las causas antes mencionadas EL ACREDITANTE podrá dar por vencido anticipadamente este Contrato de manera inmediata a EL ACREDITADO, dando por vencido anticipadamente el Crédito sus intereses y cargos relacionados. En este caso, EL ACREDITADO deberá pagar de inmediato a EL ACREDITANTE el saldo insoluto del Crédito, más sus intereses y comisiones adeudadas.

DÉCIMA QUINTA. CANCELACIÓN DEL CRÉDITO. EL ACREDITADO, de conformidad con lo dispuesto en el artículo 11 Bis 1 de la Ley para la Transparencia y Ordenamiento de los Servicios Financieros, contará con un periodo de gracia de diez (10) días hábiles posteriores a la firma del presente Contrato para cancelarlo, sin que por ello EL ACREDITANTE pueda cobrar comisión alguna, así como tampoco cobrará intereses o penalizaciones, regresando las cosas al estado que guardaban antes de su firma, sin responsabilidad alguna para EL ACREDITADO siempre que éste último no haya dispuesto, ya sea de manera parcial o total, del Crédito objeto del presente Contrato.

DÉCIMA SEXTA. TERMINACIÓN DEL CRÉDITO.

- EL ACREDITADO podrá solicitar la terminación del cont rato dentro de los 30 (treinta) días naturales posteriores al aviso de modificación de los términos y condiciones establecidos en el mismo sin responsabilidad alguna a su cargo y bajo las condiciones pactadas originalmente, debiendo cubrir en su caso los adeudos que se generen hasta el término de la operación o el servicio, sin que EL ACREDITANTE pueda cobrarle penalización alguna por dicha causa. El ACREDITADO podrá solicitar por escrito a EL ACREDITANTE la terminación del presente contrato enviando un correo a infomx@tiendapago.com desde su correo electrónico registrado y deberá liquidar el total del adeudo con EL ACREDITANTE.

- EL ACREDITADO a su vez podrá convenir por escrito la terminación del presente Contrato y consecuentemente la liquidación del saldo insoluto del Crédito otorgado por conducto de otra Institución Financiera (en adelante la “Receptora”), a fin de que ésta establezca una cuenta a nombre de EL ACREDITADO e informe a EL ACREDITANTE su compromiso sobre la veracidad y legitimidad de la instrucción por parte de EL ACREDITADO. En este caso EL ACREDITANTE dará a conocer a la Receptora la información respecto del saldo y aquella que resulte necesaria para la terminación del presente Contrato. Lo anterior a efecto de que la Receptora proceda a liquidar el adeudo a cargo de EL ACREDITADO convirtiéndose en acreedora del mismo por el importe correspondiente, realizando los trámites respectivos bajo su responsabilidad y sin cobro de comisión alguna por tales gestiones.

- EL ACREDITANTE pondrá a disposición de EL ACREDITADO a través de los medios pactados, dentro del Día Hábil siguiente a la recepción de la solicitud de cancelación, el importe de los adeudos y dentro de los 5 (cinco) días hábiles siguientes al de la recepción de la solicitud, pondrá a su disposición dicho dato a determinada fecha.

- EL ACREDITANTE pondrá a disposición de EL ACREDITADO a través de los medios pactados, dentro de los 10 (diez) Días Hábiles siguientes a partir de que se realice el pago de los adeudos o en la siguiente fecha de corte, el estado de cuenta o documento donde conste el fin de la relación contractual y la inexistencia de adeudos.

- EL ACREDITANTE reportará a la Sociedad de Información Crediticia correspondiente que la cuenta está cerrada sin adeudo alguno dentro del plazo que para tales efectos señala la Ley para Regular las Sociedades de Información Crediticia.

En tanto no sea liquidado el total del adeudo, la terminación del contrato no surtirá efectos y EL ACREDITADO conservará las mismas condiciones que tenía previamente a la solicitud de terminación.

CAPITULO IX

MISCELANEOS

DÉCIMA SÉPTIMA. GASTOS E IMPUESTOS. Cada una de LAS PARTES es total y enteramente responsable de los gastos en los que incurra con motivo de la celebración del presente Contrato y del pago de los impuestos que cause, de acuerdo con las leyes aplicables a cada impuesto que se encuentre en vigor al momento de realizar los pagos.

DÉCIMA OCTAVA. MODIFICACIONES AL CONTRATO. Cuando EL ACREDITANTE realice modificaciones al Contrato o a la Carátula del mismo, deberá informar por escrito a EL ACREDITADO los nuevos términos y condiciones aplicables con 30 (treinta) días naturales de anticipación, pudiendo notificar dichas modificaciones a través de la página de Internet https://www.tiendapago.com/

En el supuesto de que EL ACREDITADO no esté de acuerdo con las modificaciones al Contrato, podrá solicitar a EL ACREDITANTE, la terminación del mismo dentro de un plazo de 30 (treinta) treinta días naturales contados a partir de la fecha de entrada en vigor de las modificaciones, sin que por tal motivo exista responsabilidad alguna a cargo de EL ACREDITADO, quien únicamente tendrá la obligación de pagar, en su caso, los adeudos que se hubieren generado en la fecha en que solicite la terminación del contrato. La solicitud de terminación podrá efectuarse presentándose en las oficinas de EL ACREDITANTE.

Cualquier aviso de modificación del presente Contrato contendrá la denominación social y logotipo de EL ACREDITANTE; nombre del producto o servicio financiero objeto del presente Contrato; datos de contacto completos de su Unidad Especializada; un resumen de todas las modificaciones; fecha a partir de la cual entrarán en vigor las modificaciones del Contrato; así como le recordará el derecho que le corresponde para dar por terminado el Contrato de manera anticipada en caso de no estar de acuerdo con las modificaciones de mérito.

Lo anterior, reiterando que no podrán establecerse nuevas comisiones, incrementar el monto de las comisiones ni modificarse las tasas de interés previstas en el presente Contrato, salvo previo consentimiento expreso de EL ACREDITADO.

DÉCIMA NOVENA. TÍTULO EJECUTIVO

El presente Contrato junto con la certificación del estado de cuenta que realice el contador de EL ACREDITANTE respecto del estado que guarde el crédito, será título ejecutivo, de conformidad con el artículo 87-F de la Ley General de Organizaciones y Actividades Auxiliares del Crédito, por lo que EL ACREDITANTE estará facultado en caso de incumplimiento o vencimiento anticipado a demandar en la vía ejecutiva mercantil o por la vía judicial que más le convenga.

VIGÉSIMA CESIÓN

Las Partes acuerdan que EL ACREDITADO expresamente faculta a EL ACREDITANTE para ceder, descontar, transmitir, transferir aún antes del vencimiento del presente Contrato o de las disposiciones que se realicen al amparo del mismo, los derechos a su favor derivados del mismo que documenten las disposiciones del Crédito, previo aviso por escrito a EL ACREDITANTE con cinco días hábiles de anticipación. EL ACREDITADO no podrá bajo ninguna circunstancia ceder los derechos y obligaciones a su cargo derivados del presente contrato.

VIGÉSIMA PRIMERA. MEDIOS ELECTRÓNICOS

EL ACREDITADO autoriza expresamente a EL ACREDITANTE para que la solicitud y otorgamiento del Crédito, se lleven a cabo mediante la utilización de Medios Electrónicos, en el entendido que (i) el otorgamiento del Crédito no puede subsistir sin la utilización de los Medios Electrónicos; y (ii) el Crédito es ofertado conjuntamente con la utilización de Medios Electrónicos. Para realizar operaciones a través de Medios Electrónicos, EL ACREDITADO deberá autenticarse y manifestar su Consentimiento por Medios Electrónicos. Las Partes acuerdan que el uso de los Medios de Autenticación son sustitutos de la firma autógrafa del Acreditado, por lo que la utilización de estos obliga y producen los mismos efectos que la firma autógrafa y, en consecuencia, tienen el mismo valor probatorio. Las Partes convienen que la grabación y resguardo de los Mensajes de Datos que se hayan generado a través de Medios Electrónicos, mediante la utilización de Medios de Autenticación, serán medios probatorios con validez plena; y que en caso de incumplimiento por cualquiera de las Partes, serán usados para hacer valer en juicio los derechos que en su caso tengan las Partes. El ACREDITADO acepta que es su responsabilidad el uso de la información que se genere a través de Medios Electrónicos. EL ACREDITADO expresamente libera a EL ACREDITANTE de cualquier responsabilidad derivada del mal uso que se dé a los Medios de Autenticación por parte del ACREDITADO o un tercero, sin perjuicio de las acciones civiles y/o penales que pudieran proceder en contra del responsable.

EL ACREDITADO será responsable de los daños y perjuicios que EL ACREDITANTE o terceros sufran por el mal uso de la APP y de los Medios Electrónicos, con independencia de las acciones judiciales, administrativas o de cualquier índole que le asistan a EL ACREDITANTE.

Las Partes reconocen que los actos relacionados con los Medios Electrónicos son de naturaleza mercantil, por lo que convienen que se entenderá como Mensaje de Datos a toda información generada, enviada, recibida, archivada o comunicada a través de Medios Electrónicos. Se entenderá que un Mensaje de Datos ha sido enviado por EL ACREDITADO, cuando las operaciones se realicen a través del Dispositivo o sistema de que se trate, utilizando los Medios de Autenticación.

Las operaciones y servicios solicitados a través de Medios Electrónicos se sujetarán a lo siguiente: (a) La prestación de servicios financieros a través de Medios Electrónicos invariablemente estará sujeta a la aprobación del Crédito, en ningún caso EL ACREDITANTE estará obligado a cumplir las instrucciones del ACREDITADO si no cumple con los parámetros crediticios de EL ACREDITANTE. (b) Las operaciones instruidas o realizadas a través de Medios Electrónicos, mediante la utilización de los Medios de Autenticación, serán consideradas como realizadas por EL ACREDITADO, quien las acepta y reconoce desde ahora como suyas.

Las Partes convienen que EL ACREDITANTE no estará obligado a prestar servicios a través de Medios Electrónicos en los siguientes casos: (i) cuando la información transmitida sea insuficiente, inexacta, errónea o incompleta; (ii) cuando los equipos de cómputo o el acceso a internet del ACREDITADO no se encuentren actualizados, no sean compatibles o presenten cualquier falla (inclusive de comunicación), restricción de uso o limitaciones de cualquier naturaleza que imposibiliten tener acceso a los equipos y sistemas automatizados que EL ACREDITANTE ponga a su disposición; y (iii) en razón de la necesidad de realizar tareas de reparación y/o mantenimiento de todo o parte de los elementos que integran los sistemas de EL ACREEDITANTE, que no pudieran evitarse, siempre buscando realizarlos en los horarios menos utilizados, cuando así sea posible.

Las Partes convienen en que las instrucciones que el ACREDITADO gire al ACREDITANTE para celebrar operaciones, ejercer derechos, cumplir obligaciones, así como para concretar operaciones con el ACREDITNTE y cualquier otro comunicado del ACREDITANTE para el ACREDITADO, y de éste para aquél, podrán hacerse por escrito y/o a través de Medios Electrónicos, dependiendo de los procedimientos del ACREDITANTE y las leyes aplicables. Sujeto a lo que establecen las leyes aplicables, mediante el uso de los Medios Electrónicos pactados entre las Partes, el ACREDITADO podrá, entre otras operaciones, realizar consultas de saldos, efectuar disposiciones de crédito, contratar nuevos créditos, concertar operaciones, ejercer derechos, cumplir obligaciones, dar avisos, solicitar aclaraciones, hacer requerimientos y girar cualquier otra instrucción que el propio equipo y sistema permita en atención a su naturaleza.

VIGÉSIMA SEGUNDA. INFORMES A SOCIEDADES DE INFORMACIÓN CREDITICA.

EL ACREDITADO autoriza expresamente que EL ACREDITANTE solicite y/o proporcione, a las Sociedades de Información Crediticia, toda la información relativa a su comportamiento e historial crediticio, así mismo, EL ACREDITADO manifiesta su consentimiento para que dicha autorización se encuentre vigente por un período de 3 años contados a partir de la firma del Contrato y/o durante el tiempo que se mantenga la relación jurídica.

VIGÉSIMA TERCERA. PROTECCIÓN DE DATOS PERSONALES Y AVISO DE PRIVACIDAD.

EL ACREDITANTE es responsable de los datos personales de EL ACREDITADO, los cuales son tratados con la finalidad de cumplir con las operaciones activas solicitadas por el Acreditado, así como brindar los productos y servicios que EL ACREDITADO tengan contratados con EL ACREDITANTE. Adicionalmente, EL ACREDITANTE podrá utilizar los datos personales de EL ACREDITADO para comunicarle, en su caso, sobre otros productos y/o servicios que puedan ser de su interés, ofrecidos por el propio EL ACREDITANTE, sus subsidiarias, filiales, afiliadas, controladoras o de sociedades con quien mantenga vínculo comercial o de negocios. EL ACREDITADO manifiesta que ha leído y entendido el Aviso de Privacidad Integral para Clientes y Usuarios de EL ACREDITANTE, disponible en la página de internet https://www.tiendapago.com/ en la sección Aviso de Privacidad, al cual se sujetará en forma estricta el tratamiento de sus datos personales.

VIGÉSIMA CUARTA. GEOLOCALIZACIÓN. EL ACREDITADO autoriza al ACREDITANTE para que registre por medio de Medios Electrónicos la geolocalización de EL ACREDITADO al momento de realizar la solicitud del Crédito de conformidad con la legislación aplicable.

VIGÉSIMA QUINTA. INFORMACIÓN SOBRE POSIBLES FRAUDES.EL ACREDITANTE pondrá a disposición de EL ACREEDITADO información para evitar posibles fraudes del Crédito contratado a través de la APP y/o a través de envío de notificaciones mediante los Medios Electrónicos.

VIGÉSIMA SEXTA. JURISDICCIÓN Y LEGISLACIÓN APLICABLE.

Para todo lo relacionado con la interpretación y cumplimiento del presente contrato las Partes se someten a las leyes federales aplicables de los Estados Unidos Mexicanos. Las Partes igualmente de manera expresa e irrevocable, acuerdan someter cualquier controversia que se derive de la interpretación o cumplimiento del presente contrato a los tribunales federales competentes ubicados en la Ciudad de México. Las Partes renuncian a cualquier jurisdicción o fuero que les pudiera corresponder por virtud de su lugar de residencia o domicilio, presente o futuro o por cualquier otra causa.

De conformidad con lo establecido en el Artículo 5, fracción VIII, inciso a) de las Disposiciones de carácter general en materia de transparencia aplicables a las Sociedades Financieras de Objeto Múltiple, Entidades No Reguladas, al momento de la celebración del presente contrato EL ACREDITANTE entrega a EL ACREDITADO, copia fiel del presente Contrato mismo con todos sus anexos, incluida la Carátula, documentos que forman parte integrante del mismo.

Las PARTES de común acuerdo manifiestan su consentimiento a efectos de celebrar el presente Contrato de acuerdo a las disposiciones del Código de Comercio y el artículo 95 Bis respecto de las operaciones relativas al otorgamiento de créditos de manera remota en cuanto a la declaración de su voluntad.

LEY GENERAL DE ORGANIZACIONES Y ACTIVIDADES AUXILIARES DEL CRÉDITO

Artículo 56.- La inspección y vigilancia de las organizaciones auxiliares del crédito, casas de cambio y sociedades financieras de objeto múltiple reguladas queda confiada a la Comisión Nacional Bancaria y de Valores, la que tendrá, en lo que no se oponga a esta Ley, respecto de dichas organizaciones auxiliares del crédito, casas de cambio y sociedades financieras de objeto múltiple reguladas, todas las facultades que en materia de inspección y vigilancia le confiere la Ley de Instituciones de Crédito para instituciones de banca múltiple, quien la llevará a cabo sujetándose a lo previsto en su ley, en el Reglamento respectivo y en las demás disposiciones que resulten aplicables.

En lo que respecta a las sociedades financieras de objeto múltiple no reguladas, los centros cambiarios y los transmisores de dinero, la inspección y vigilancia de estas sociedades, se llevará a cabo por la mencionada Comisión, exclusivamente para verificar el cumplimiento de los preceptos a que se refiere el artículo 95 Bis de esta Ley y las disposiciones de carácter general que de éste deriven.

Las organizaciones auxiliares del crédito y casas de cambio deberán rendir a la Secretaría de Hacienda y Crédito Público y a la Comisión Nacional Bancaria y de Valores, en la forma y términos que al efecto establezcan, los informes, documentos y pruebas que sobre su organización, operaciones, contabilidad, inversiones o patrimonio les soliciten para fines de regulación, supervisión, control, inspección, vigilancia, estadística y demás funciones que, conforme a esta Ley u otras disposiciones legales y administrativas, les corresponda ejercer.

Artículo 70.- Las organizaciones auxiliares del crédito y casas de cambio sólo podrán cerrar sus puertas y suspender sus operaciones en los días que señale la Comisión Nacional Bancaria y de Valores.

Los días señalados en los términos anteriores, se considerarán inhábiles para los efectos de las operaciones y actividades de todo tipo a que se refiere esta Ley.

Artículo 87-D.- Las sociedades financieras de objeto múltiple reguladas, en adición a las disposiciones que por su propia naturaleza les resultan aplicables, estarán a lo siguiente:

- Las sociedades financieras de objeto múltiple que mantengan vínculos patrimoniales con una institución de crédito en términos de esta Ley, se sujetarán a las disposiciones de la Ley de Instituciones de Crédito en materia de:

- Integración y funcionamiento de los órganos directivos y la administración;

- Integración de expedientes de funcionarios;

- Fusiones y escisiones;

- Contratación con terceros de los servicios necesarios para su operación;

- Diversificación de riesgos;

- Uso de equipos, medios electrónicos, ópticos o de cualquier otra tecnología;

- Inversiones;

- Integración de expedientes de crédito, proceso crediticio y administración integral de riesgos;

- Créditos relacionados;

- Calificación de cartera crediticia;

- Cesión o descuento de cartera crediticia y constitución de estimaciones preventivas por riesgo crediticio;

- Contabilidad;

- Revelación y presentación de información financiera y auditores externos;

- Estimación máxima de activos y estimación mínima de sus obligaciones y responsabilidades;

- Prevención de operaciones con recursos de probable procedencia ilícita;

- Confidencialidad de la información y documentación, relativa a las operaciones y servicios;

- Controles internos;

- Requerimientos de información;

- Terminación de contratos de adhesión y movilidad de operaciones activas, y

- Requerimientos de capital.

- Las sociedades financieras de objeto múltiple que mantengan vínculos patrimoniales con una sociedad cooperativa de ahorro y préstamo en términos de esta Ley, se sujetarán a las disposiciones de la Ley para Regular las Actividades de las Sociedades Cooperativas de Ahorro y Préstamo en materia de:

- Cesión o descuento de cartera crediticia;

- Créditos relacionados;

- Inversiones;

- Contratación con terceros de los servicios necesarios para su operación;

- Controles internos;

- Integración de expedientes de crédito, procesos crediticios y administración integral de riesgos;

- Calificación de cartera crediticia y constitución de estimaciones preventivas por riesgo crediticio;

- Diversificación de riesgos;

- Contabilidad;

- Revelación y presentación de información financiera y auditores externos;

- Confidencialidad de la información y documentación, relativa a las operaciones y servicios;

- Estimación máxima de activos y estimación mínima de sus obligaciones y responsabilidades;

- Prevención de operaciones con recursos de probable procedencia ilícita;

- Requerimientos de información, y

- Requerimientos de capital.

- Las sociedades financieras de objeto múltiple que mantengan vínculos patrimoniales con una sociedad financiera popular o con una sociedad financiera comunitaria en términos de esta Ley, se sujetarán a las disposiciones de la Ley de Ahorro y Crédito Popular en materia de:

- Integración y funcionamiento de los órganos directivos y la administración;

- Integración de expedientes de funcionarios;

- Confidencialidad de la información y documentación, relativa a las operaciones y servicios;

- Créditos relacionados;

- Inversiones;

- Contratación con terceros de los servicios necesarios para su operación;

- Aceptación de mandatos y comisiones de entidades financieras, relacionadas con su objeto;

- Cesión o descuento de cartera crediticia;

- Controles internos;

- Integración de expedientes de crédito, procesos crediticios y administración integral de riesgos;

- Calificación de cartera crediticia y constitución de estimaciones preventivas por riesgo crediticio;

- Diversificación de riesgos;

- Contabilidad;

- Revelación y presentación de información financiera y auditores externos;

- Estimación máxima de activos y estimación mínima de sus obligaciones y responsabilidades;

- Prevención de operaciones con recursos de probable procedencia ilícita;

- Requerimientos de información, y

- Requerimientos de capital.

- Las sociedades financieras de objeto múltiple que mantengan vínculos patrimoniales con una unión de crédito en términos de esta Ley, se sujetarán a las disposiciones de la Ley de Uniones de Crédito en materia de:

- Integración y funcionamiento de los órganos directivos y la administración;

- Integración de expedientes de funcionarios;

- Fusiones y escisiones;

- Contratación con terceros de los servicios necesarios para su operación;

- Diversificación de riesgos;

- Uso de equipos, medios electrónicos, ópticos o de cualquier otra tecnología;

- Inversiones;

- Integración de expedientes de crédito, proceso crediticio y administración integral de riesgos;

- Créditos relacionados;

- Calificación de cartera crediticia;

- Cesión o descuento de cartera crediticia y constitución de estimaciones preventivas por riesgo crediticio;

- Contabilidad;

- Revelación y presentación de información financiera y auditores externos;

- Estimación máxima de activos y estimación mínima de sus obligaciones y responsabilidades;

- Prevención de operaciones con recursos de probable procedencia ilícita;

- Confidencialidad de la información y documentación, relativa a las operaciones y servicios;

- Controles internos;

- Requerimientos de información, y

- Requerimientos de capital.

- Las sociedades financieras de objeto múltiple que emitan valores de deuda a su cargo, inscritos en el Registro Nacional de Valores conforme a la Ley del Mercado de Valores, o bien, tratándose de títulos fiduciarios igualmente inscritos en el citado Registro, cuando el cumplimiento de las obligaciones en relación con los títulos que se emitan al amparo del fideicomiso dependan total o parcialmente de dicha sociedad, actuando como fideicomitente, cedente o administrador del patrimonio fideicomitido, o como garante o avalista de los referidos títulos; así como las sociedades financieras de objeto múltiple que obtengan aprobación en términos del artículo 87-C Bis 1 de esta Ley, se sujetarán a las disposiciones de carácter general que al efecto expida la Comisión Nacional Bancaria y de Valores para cualquiera de las siguientes materias:

- Calificación de cartera crediticia y constitución de estimaciones preventivas por riesgo crediticio;

- Revelación y presentación de información financiera y auditores externos;

- Contabilidad, y

- Prevención de operaciones con recursos de probable procedencia ilícita.

La Comisión Nacional Bancaria y de Valores podrá establecer mediante disposiciones de carácter general, las disposiciones legales aplicables cuyas materias han sido referidas en las fracciones I a V anteriores.

Las sociedades financieras de objeto múltiple reguladas que mantengan vínculos patrimoniales con instituciones de crédito, con sociedades financieras populares con Nivel de Operación I a IV, sociedades financieras comunitarias con Niveles de Operación I a IV, sociedades cooperativas de ahorro y préstamo con Niveles de Operación I a IV, o con uniones de crédito, se sujetarán, según corresponda, a las disposiciones de carácter general que, para instituciones de crédito, uniones de crédito y las Sociedades referidas, emitan las autoridades competentes en las materias señaladas en las fracciones anteriores con fundamento en lo dispuesto por los artículos 4, fracciones I a VI y 6, de la Ley de la Comisión Nacional Bancaria y de Valores; así como 24 y 26 de la Ley del Banco de México.

Adicionalmente, las sociedades financieras de objeto múltiple reguladas que mantengan vínculos patrimoniales con una institución de crédito, se sujetarán a lo señalado en materia de: operaciones activas, administración de tarjetas no bancarias, régimen de admisión y de inversión de pasivos, operaciones en moneda extranjera, posiciones de riesgo cambiario, préstamo de valores, reportos, fideicomisos y derivados, a las disposiciones de carácter general emitidas por el Banco de México, para las instituciones de crédito.

Lo dispuesto por este artículo deberá preverse expresamente en los estatutos de las sociedades financieras de objeto múltiple reguladas.

Lo previsto en artículo 65-A de esta Ley será igualmente aplicable a las sociedades financieras de objeto múltiple reguladas, tratándose de los actos administrativos señalados en dicho precepto que la citada Comisión dicte en relación con dichas entidades financieras.

El Banco de México, de oficio o a petición de cualquier interesado, podrá verificar el cumplimiento de las disposiciones de carácter general que expida y sean aplicables a las sociedades financieras de objeto múltiple reguladas que mantengan vínculos patrimoniales con una institución de crédito. Si con motivo de dicha verificación el Banco de México detectara algún incumplimiento, podrá sancionar a tales sociedades con multa de mil a diez mil días de salario mínimo general vigente en el Distrito Federal en la fecha de la infracción. Previo a la imposición de cualquier sanción, deberá respetarse el derecho de audiencia de la sociedad de que se trate.

La supervisión del Banco de México respecto de las operaciones que las sociedades financieras de objeto múltiple reguladas realicen en términos de las disposiciones de carácter general que aquél expida, podrá llevarse a cabo a través de visitas de inspección en los plazos y en la forma que el propio Banco establezca, o bien, a través de requerimientos de información o documentación.

Contra las resoluciones por las que el Banco de México imponga alguna multa, procederá el recurso de reconsideración previsto en los artículos 64 y 65 de la Ley del Banco de México, el cual será de agotamiento obligatorio y deberá interponerse dentro de los quince días hábiles bancarios siguientes a la fecha de notificación de tales resoluciones. Respecto de lo que se resuelva en ese medio de defensa, se estará a lo previsto en el último párrafo del artículo 65 de la Ley del Banco de México. La ejecución de las resoluciones de multas se hará conforme a los artículos 66 y 67 de la Ley del Banco de México.

Las notificaciones, trámite y resolución del recurso de reconsideración se regirán por la Ley del Banco de México, su Reglamento Interior y las reglas de carácter general emitidas por el propio Banco.

Las disposiciones previstas en las fracciones I a IV anteriores, serán aplicables sin perjuicio que se trate de sociedades de objeto múltiple reguladas que emitan deuda en el mercado de valores.

Artículo 87-F.- El contrato en que se haga constar el crédito, arrendamiento financiero o factoraje financiero que otorguen las sociedades financieras de objeto múltiple, siempre que dicho instrumento vaya acompañado de la certificación del estado de cuenta respectivo a que se refiere el artículo anterior, será título ejecutivo mercantil, sin necesidad de reconocimiento de firma ni de otro requisito alguno.

Tratándose del factoraje financiero, además del contrato respectivo, las sociedades financieras de objeto múltiple deberán contar con los documentos que demuestren los derechos de crédito transmitidos por virtud de dicha operación, así como la notificación al deudor de dicha transmisión cuando ésta deba realizarse de acuerdo con las disposiciones aplicables.

El estado de cuenta citado en el primer párrafo de este artículo deberá contener los datos sobre la identificación del contrato o convenio en donde conste el crédito, el factoraje financiero o el arrendamiento financiero que se haya otorgado; el capital inicial dispuesto o, en su caso, el importe de las rentas determinadas; el capital o, en su caso, las rentas vencidas no pagadas; el capital o, en su caso, las rentas pendientes por vencer; las tasas de interés del crédito o, en su caso, la variabilidad de la renta aplicable a las rentas determinables a cada período de pago; los intereses moratorios generados; la tasa de interés aplicable a intereses moratorios, y el importe de accesorios generados.

rtículo 87-J.- En los contratos de arrendamiento financiero, factoraje financiero y crédito, así como en las demás actividades que la ley expresamente les faculte, que celebren las sociedades financieras de objeto múltiple, éstas deberán señalar expresamente que, para su constitución y operación con tal carácter, no requieren de autorización de la Secretaría de Hacienda y Crédito Público, y, en el caso de las sociedades financieras de objeto múltiple no reguladas, deberán en adición a lo anterior, señalar expresamente que están sujetas a la supervisión de la Comisión Nacional Bancaria y de Valores, únicamente para efectos de lo dispuesto por el artículo 56 de esta Ley. Igual mención deberá señalarse en cualquier tipo de información que, para fines de promoción de sus operaciones y servicios, utilicen las sociedades financieras de objeto múltiple no reguladas.

Artículo 87-K.- Para efectos de lo previsto por el segundo párrafo del artículo 87-B de esta Ley, para obtener el registro como sociedad financiera de objeto múltiple ante la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros, las sociedades financieras de objeto múltiple observarán, en adición a las disposiciones que al efecto expida dicha Comisión en términos de la Ley de Protección y Defensa al Usuario de Servicios Financieros, lo siguiente:

- Previo a su constitución como sociedad financiera de objeto múltiple, o a su organización bajo ese régimen en el caso de sociedades ya constituidas, solicitarán a la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros su alta en el registro acompañando la documentación necesaria en términos de las disposiciones de carácter general aplicables a dicho registro. La Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros emitirá, en caso que resulte procedente, opinión favorable para que los interesados procedan con la formalización del acta constitutiva de la sociedad financiera de objeto múltiple o de su asamblea de transformación a dicho régimen. Tratándose de sociedades financieras de objeto múltiple no reguladas una vez constituidas o transformadas deberán obtener el dictamen favorable a que se refiere el artículo 87-P de la presente Ley.

- Cumplido lo anterior, las sociedades financieras de objeto múltiple, deberán comunicar por escrito que cuentan con dicho carácter a la Comisión Nacional para la Protección y Defensa de LEY GENERAL DE ORGANIZACIONES Y ACTIVIDADES AUXILIARES DEL CRÉDITO CÁMARA DE DIPUTADOS DEL H. CONGRESO DE LA UNIÓN Secretaría General Secretaría de Servicios Parlamentarios Última Reforma DOF 26-03-2024 72 de 146 los Usuarios de Servicios Financieros, a más tardar, a los diez días hábiles posteriores a la inscripción del acta constitutiva correspondiente o de la modificación a sus estatutos, en el Registro Público de Comercio correspondiente a fin de obtener su registro. Contarán con el mismo plazo para informar por escrito a dicha Comisión, cualquier modificación a sus estatutos, así como el cambio de domicilio social, así como la disolución, liquidación, transformación o cualquiera otro acto corporativo de la entidad que extinga su naturaleza de sociedad financiera de objeto múltiple.

- En forma reiterada, a juicio de esa Comisión, incumplan con la obligación de mantener actualizada la información que deba proporcionarse en términos de esta Ley, la de Protección y Defensa de los Usuarios de Servicios Financieros, de la Ley para Regular las Sociedades de Información Crediticia en atención a lo previsto por el artículo 87-C Bis de esta Ley, y de las disposiciones que de ellas emanen;

- En forma reiterada, aquellas sociedades a las que les resulte aplicable incumplan con las disposiciones a que se refiere el artículo 87-D de esta Ley, previa opinión que en ese sentido emita la Comisión Nacional Bancaria y de Valores y comunique a la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros;

- En forma reiterada, a juicio de esa Comisión, omitan proporcionar la información que les sea requerida por dicho organismo;

- Si a pesar de las observaciones y acciones realizadas por la Comisión Nacional Bancaria y de Valores, reincide en el incumplimiento a lo establecido en el artículo 95 Bis de esta Ley o en las disposiciones de carácter general que de éste deriven. Para efectos de lo previsto en el presente inciso, se considerará reincidente al que haya incurrido en una infracción que hubiese sido sancionada y, en adición a aquella cometa la misma infracción, dentro de los dos años inmediatos siguientes a la fecha en que haya quedado firme la resolución correspondiente;

- Si la sociedad omite enviar a la Comisión Nacional Bancaria y de Valores o a la Secretaría de Hacienda y Crédito Público en el periodo de un año calendario, la información y documentación prevista en el artículo 95 Bis de esta Ley y las disposiciones de carácter general que de éste deriven;

- Si la sociedad omite renovar el dictamen a que se refiere el artículo 87-P de esta Ley, y

- En los demás casos que al efecto establezca la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros mediante disposiciones de carácter general.

La pérdida del registro deberá ser comunicada al público en general por los medios que se establezcan en dichas disposiciones y deberá además ser comunicada a la Comisión Nacional Bancaria y de Valores, dentro de los diez días hábiles siguientes a la fecha en que ello ocurra.

Para resolver la cancelación del registro de una sociedad financiera de objeto múltiple regulada, la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros deberá contar con la opinión favorable de la Comisión Nacional Bancaria y de Valores. La declaración de cancelación se inscribirá en el Registro Público de Comercio, previa orden de la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros y, cuando se trate de sociedades financieras de objeto múltiple reguladas se publicará en el Diario Oficial de la Federación. Tratándose de sociedades financieras de objeto múltiple reguladas, la cancelación de su registro por las causales previstas en los incisos b), d) y e) del tercer párrafo de este artículo, pondrá en estado de disolución y liquidación a la sociedad sin necesidad de acuerdo de la asamblea general de accionistas, incapacitando a la sociedad para realizar sus operaciones a partir de la fecha en que se le notifique la misma. La Comisión Nacional Bancaria y de Valores promoverá ante la autoridad judicial para que designe al liquidador, si en el plazo de sesenta días hábiles de publicada en el Diario Oficial de la Federación la declaración de cancelación del registro no hubiere sido designado. Cuando dicha Comisión o el liquidador encuentre que existe imposibilidad de llevar a cabo la liquidación de la sociedad, lo hará del conocimiento del juez competente para que ordene la cancelación de su inscripción en el Registro Público de Comercio, la que surtirá sus efectos transcurridos ciento ochenta días naturales a partir del mandamiento judicial. Los interesados podrán oponerse a esta cancelación dentro de un plazo de sesenta días hábiles, contados a partir de la inscripción de la cancelación en el Registro Público de Comercio ante la propia autoridad judicial. Las sociedades financieras de objeto múltiple que hubieren cumplido con el requisito de inscripción y mantengan su información actualizada, podrán llevar a cabo las actividades previstas por el artículo 81-A Bis de esta Ley, previo cumplimiento de los requisitos establecidos en dicho precepto. Las sociedades financieras de objeto múltiple estarán sujetas a lo dispuesto para las instituciones financieras en la Ley de Protección y Defensa al Usuario de Servicios Financieros, así como a las disposiciones que la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros emita con fundamento en dicha ley. Las sociedades financieras de objeto múltiple deberán abstenerse de utilizar en su denominación, papelería o comunicaciones al público, aquéllas palabras o expresiones que se encuentren reservadas a intermediarios financieros autorizados por el Gobierno Federal en términos de las leyes financieras que regulen a dichos intermediarios. En los casos en que así se encuentre previsto por las leyes financieras aplicables, las personas interesadas en su utilización deberán solicitar las autorizaciones correspondientes en términos de dichos ordenamientos. La Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros deberá requerir a las sociedades financieras de objeto múltiple que obtengan copia certificada de la autorización correspondiente para otorgar el registro respectivo. Las autoridades competentes para resolver las solicitudes de autorización para la utilización de palabras reservadas a que se refiere el párrafo anterior, estarán facultadas para formular observaciones a los promoventes sobre la denominación y objeto social contenido en los estatutos sociales de las sociedades financieras de objeto múltiple y requerir su solventación, a fin de que los mismos se ajusten a lo establecido en esta Ley.

Las sociedades que no obtengan su registro y aquéllas a las que les sea cancelado conforme a lo previsto en este artículo, no tendrán el carácter de sociedad financiera de objeto múltiple.

Procederá la cancelación del registro como sociedades financieras de objeto múltiple ante la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros, previa audiencia de la sociedad interesada, cuando

Artículo 95 Bis.- Las sociedades financieras de objeto múltiple no reguladas, los centros cambiarios y los transmisores de dinero, en términos de las disposiciones de carácter general que emita la Secretaría de Hacienda y Crédito Público, con la previa opinión de la Comisión Nacional Bancaria y de Valores, estarán obligados, en adición a cumplir con las demás obligaciones que les resulten aplicables, a:

- Establecer medidas y procedimientos para prevenir y detectar actos, omisiones u operaciones que pudieran favorecer, prestar ayuda, auxilio o cooperación de cualquier especie para la comisión de los delitos previstos en los artículos 139 ó 148 Bis del Código Penal Federal o que pudieran ubicarse en los supuestos del artículo 400 Bis del mismo Código;

- Presentar a la Secretaría de Hacienda y Crédito Público, por conducto de la Comisión Nacional Bancaria y de Valores, reportes sobre:

- Los actos, operaciones y servicios que realicen con sus clientes y usuarios, relativos a la fracción anterior, y

- Todo acto, operación o servicio, que pudiesen ubicarse en el supuesto previsto en la fracción I de este artículo o que, en su caso, pudiesen contravenir o vulnerar la adecuada aplicación de las disposiciones señaladas en la misma, que realice o en el que intervenga algún miembro del consejo de administración, administrador, directivo, funcionario, empleados, factor y apoderado.

- Registrar en su contabilidad cada una de las operaciones o actos que celebren con sus clientes o usuarios, así como de las operaciones que celebren con instituciones financieras.

Los reportes a que se refiere la fracción II de este artículo, de conformidad con las disposiciones de carácter general previstas en el mismo, se elaborarán y presentarán tomando en consideración, cuando menos, las modalidades que al efecto estén referidas en dichas disposiciones; las características que deban reunir los actos, operaciones y servicios a que se refiere este artículo para ser reportados, teniendo en cuenta sus montos, frecuencia y naturaleza, los instrumentos monetarios y financieros con que se realicen, y las prácticas comerciales que se observen en las plazas donde se efectúen; así como la periodicidad y los sistemas a través de los cuales habrá de transmitirse la información. Los reportes deberán referirse cuando menos a operaciones que se definan por las disposiciones de carácter general como relevantes, internas preocupantes e inusuales, las relacionadas con transferencias internacionales y operaciones en efectivo realizadas en moneda extranjera.

Asimismo, la Secretaría de Hacienda y Crédito Público, en las citadas disposiciones de carácter general, emitirá los lineamientos sobre el procedimiento y criterios que las sociedades financieras de objeto múltiple no reguladas, los centros cambiarios y los transmisores de dinero deberán observar respecto de:

- El adecuado conocimiento de sus clientes y usuarios, para lo cual aquéllas deberán considerar los antecedentes, condiciones específicas, actividad económica o profesional y las plazas en que operen;

- La información y documentación que dichas sociedades financieras de objeto múltiple no reguladas, los centros cambiarios y los transmisores de dinero deban recabar para la celebración de las operaciones y servicios que ellas presten y que acrediten plenamente la identidad de sus clientes;

- La forma en que las mismas sociedades financieras de objeto múltiple no reguladas, los centros cambiarios y los transmisores de dinero deberán resguardar y garantizar la seguridad de la información y documentación relativas a la identificación de sus clientes y usuarios o quienes lo hayan sido, así como la de aquellos actos, operaciones y servicios reportados conforme al presente artículo;

- Los términos para proporcionar capacitación al interior de sociedades financieras de objeto múltiple no reguladas, los centros cambiarios y los transmisores de dinero sobre la materia objeto de este artículo. Las disposiciones de carácter general a que se refiere el presente artículo señalarán los términos para su debido cumplimiento;

- El uso de sistemas automatizados que coadyuven al cumplimiento de las medidas y procedimientos que se establezcan en las propias disposiciones de carácter general a que se refiere este artículo, y

- El establecimiento de aquellas estructuras internas que deban funcionar como áreas de cumplimiento en la materia, al interior de cada sociedad financiera de objeto múltiple no regulada, centro cambiario y transmisor de dinero.

Las sociedades financieras de objeto múltiple no reguladas, los centros cambiarios y los transmisores de dinero, en términos de las disposiciones de carácter general previstas en el primer párrafo de este artículo, deberán conservar, por al menos diez años, la información y documentación a que se refiere el inciso c) del párrafo anterior, sin perjuicio de lo establecido en éste u otros ordenamientos aplicables.

La Secretaría de Hacienda y Crédito Público estará facultada para requerir y recabar, por conducto de la Comisión Nacional Bancaria y de Valores, información y documentación relacionada con los actos, operaciones y servicios a que se refiere la fracción II de este artículo. Las sociedades financieras de objeto múltiple no reguladas, los centros cambiarios y los transmisores de dinero estarán obligados a proporcionar dicha información y documentación.

Las sociedades financieras de objeto múltiple no reguladas, los centros cambiarios y los transmisores de dinero, deberán suspender de forma inmediata la realización de actos, operaciones o servicios con los clientes o usuarios que la Secretaría de Hacienda y Crédito Público les informe mediante una lista de personas bloqueadas que tendrá el carácter de confidencial. La lista de personas bloqueadas tendrá la finalidad de prevenir y detectar actos, omisiones u operaciones que pudieran ubicarse en los supuestos previstos en los artículos referidos en la fracción I de este artículo.

La obligación de suspensión a que se refiere el párrafo anterior dejará de surtir sus efectos cuando la Secretaria de Hacienda y Crédito Público elimine de la lista de personas bloqueadas al cliente o usuario en cuestión.

La Secretaría de Hacienda y Crédito Público establecerá, en las disposiciones de carácter general a que se refiere este artículo, los parámetros para la determinación de la introducción o eliminación de personas en la lista de personas bloqueadas.

El cumplimiento de las obligaciones señaladas en este artículo no implicará trasgresión alguna a la obligación de confidencialidad legal, ni constituirá violación a las restricciones sobre revelación de información establecidas por vía contractual.